一夜过后全变了?10年期美债收益率跌穿4%关口

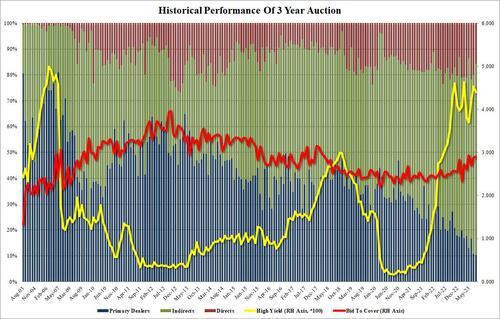

上周美债之所以遭遇大举抛售的一个关键原因,就是面对即将到来的债券发行洪峰,投资者可能会要求长期债券支付更高的风险溢价。不过,本周二美国财政部最新420亿美元3年期美国国债标售的表现,似乎给人们暂时吃下了一颗定心丸。

虽然此次三年期国债标售规模比前一次多出了整整20亿美元,但这批3年期美国国债的标售却吸引了强劲的买家兴趣。这些债券以4.398%的收益率被拍出,比拍卖前正在交易的同期限收益率低出了近两个基点。

尽管2个基点的差距并不是前所未有的,但在这个细分市场上,仍是一个相对较大的差距。拍卖结果代表了投资者在标售数量下愿意接受的最低收益率。

此次标售的投标倍数为2.90倍,是5月份以来的最高水平。具有购买所有未能拍出国债以防止拍卖流产义务的一级交易商获配比例为10.3%,创下纪录低点。这些都是需求旺盛的好现象。

未来几周,多个期限新债的标售还将继续进行。本周三将有 380 亿美元的 10 年期美债标售,比 5 月份的 10 年期新债发行规模高出了 30 亿美元,周四将有 230 亿美元的 30 年期新债标售,比上一次可比发行规模高出了 20 亿美元。

未来几周,多个期限新债的标售还将继续进行。本周三将有 380 亿美元的 10 年期美债标售,比 5 月份的 10 年期新债发行规模高出了 30 亿美元,周四将有 230 亿美元的 30 年期新债标售,比上一次可比发行规模高出了 20 亿美元。

Lyngen称,这些新债标售将为债市下跌后的买盘需求提供重要试金石。他补充称,假设标售进展一切顺利,那么未来几周市场方向的驱动力可能将是周四的CPI数据。

债市利好③:美联储官员措辞鸽派

除了市场避险情绪重燃和美债标售需求旺盛外,在周四关键的美国CPI数据出炉前,隔夜美联储官员相对鸽派的讲话,也在一定程度上令美债收益率承压。

费城联储主席哈克周二表示,美联储在对抗通货膨胀和提振经济新方面取得了进展,可能已经到了维持利率不变的位置。哈克是今年联邦公开市场委员会(FOMC)的轮值票委。

哈克表示,从现在到9月中旬,如果没有出现任何令人非常意外的新数据,"我相信,我们可能已经到了可以保持耐心、维持利率不变,让之前货币政策行动发挥作用的时候了。"

不过,目前也并非所有官员都认同美联储加息可能很快结束的看法。周二发表讲话的另一位美联储官员——理事鲍曼则表示,她在7月的议息会议上投票支持加息,并且预计还需要进一步加息,才能让通胀回落的正常水平。联储未来的举措将取决于即将公布的经济数据,就目前而言,劳动力市场依然很紧张。

上月底,美联储刚刚宣布再度加息25个基点,使得美国联邦基金利率目标区间升至5.25%-5.5%,为2001年以来的最高水平。这也是该行自去年启动本轮加息进程以来的第11次加息,累计幅度达到了525个基点。

当然,对于美债走势而言,尽管本周伊始持续吸引到了逢低买盘,但最终走势或许仍将取决于美国劳工统计局将于周四公布的最新7月CPI数据。市场预测显示,7 月份整体 CPI 和核心 CPI 环比均将上升 0.2%,这将转化为 CPI 年率的上升——至 3.30%,但核心 CPI 将进一步回落——至 4.7%。

一旦总体CPI同比涨幅如预期结束11连跌,投资者可能需要小心加息预期重燃下——美债收益率重新出现走高。

热点推送

-

世界第二大钻石,重达2492克拉!开采公司股价一度暴涨80%

财联社消息,当地时间周三(8月21日),加拿大卢卡拉钻石公司(Lucara Diamond)宣布,其在博茨瓦纳的一个矿场发现一颗重达2492克拉(约498.4克)的钻石。这是迄今为止出土的第二大天然钻石。

2024-08-23 -

涉案超千亿!特大经济犯罪嫌疑人张某某被引渡回国

央视新闻8月23日消息,8月20日晚,在国内有关部门、我驻泰国使馆和泰国执法部门的大力协助下,公安部“猎狐行动”工作组将涉嫌组织、领导传销活动罪的特大经济犯罪嫌疑人张某某从泰国成功引渡回国。

2024-08-23 -

汽车以旧换新成效如何?消费市场运行怎样?商务部回应近期经贸热点

汽车以旧换新政策实施成效怎么样?消费市场运行态势怎么看?我国对外投资合作情况如何?商务部22日举行例行新闻发布会回应近期经贸热点。

2024-08-23 -

黄金涨不停,相关ETF吸睛又吸金,新高后的金价还会涨吗?

央视网消息:近期,黄金价格再次创出新高,继国际现货黄金价格首次突破2500美元/盎司整数关口后,国际现货金价本周一度超过2530美元/盎司。当前,国际黄金现货虽已回落至2500美元/盎司下方。

2024-08-23 -

从技术创新到生活焕新 海信发布秋季暨世界杯系列新品

国庆中秋将至,如何给自己的生活添点“新”装备,收获开心的假期?9月29日,海信开“新”生活暨世界杯新品发布会上,给全球用户带来了答案。

2025-09-30 -

智映未来 启势京西—— “潭柘智空”以超算引擎绘就计算视听新蓝图

9月26日,“潭柘智空”大模型成果发布暨京西智映影视科技创新中心成立大会在门头沟区京西智谷举行。

2025-09-28潭柘智空 -

海外最大工业园开工,泰国副总理现场见证

9月23日,海信HHA智能制造工业园开工仪式在泰国安美德春武里工业园举行,这是海信在海外的最大工业园区,也是海信深耕泰国、辐射东盟、面向全球的关键布局。

2025-09-24海信 -

大国重器浓缩版!两款航空文创亮相长春航空展

9月19日,2025长春航空展拉开帷幕。在这里能观赏空中表演,也能近距离接触各类硬核装备。在一众展品之中,卡游推出的中国战机收藏卡以及航空文创迷你场景受到了很多人尤其是青少年的关注。

2025-09-24长春航空展 -

浙大城院×横店影视城,影视表演研学营来了!

由浙大城市学院继续教育学院主办,横店影视表演研学营来了。据悉,浙江横店是中国唯一获批的国家级影视产业实验区,被誉为“中国好莱坞”。横店在中国乃至全球影视行业的地位,可以用“产业链最完整、规模最大、影响力最广”来概括。

2025-09-18浙大城院 -

安徽财经大学金融学院三措并举织密就业 保障网赋能学子逐梦金融职场

就业是民生之本,更是高校人才培养成效的“试金石”。

2025-09-17 -

中职协推动乡村振兴创新实践 | 两大主题馆落地厦门,打造“机场+产业”赋能新模式

9月9日,第二十五届中国国际投资贸易洽谈会与第四届乡村产业投资对接会期间,“福建乡村振兴(厦门机场)主题馆”和“华夏福品·绿帝生态乡村振兴主题馆”在厦门同步启动。

2025-09-13乡村振兴 -

贾少谦:海信没有秘密,只有长期主义的“苦炼”与“修行”

“海信没有秘密,海信的秘密就是坚持长期主义。”9月11日,海信集团董事长贾少谦受邀参加正和岛发起的标杆企业案例分享活动,向现场300余名企业家进行超过一个半小时的分享,介绍海信发展过程中的“苦炼”与“修行”。

2025-09-12 -

阳泉市职业经理人协会领导到访中国职业经理人协会

9月10日,阳泉市职业经理人协会会长梁效岗、名誉会长王品贵、巩光明、秘书长祁滨等一行5人到访中国职业经理人协会,受到协会副会长兼秘书长黄迎新、会长助理李小虎等热情接待。双方就职业经理人队伍建设、服务模式创新等问题展开深入交流。

2025-09-12 -

“共赴热爱·红色征程”:餐饮企业跨界策划重机主题活动,助力本市文旅产业迈向纵深

近日,一场别开生面的重型摩托车(重机)城市穿越之旅在大同市成功举办。这场名为“共赴热爱·红色征程”的活动,是出自本地一家知名餐饮企业——[天和人家]的创意与策划。

2025-09-10共赴热爱·红色征程 -

全球瞩目!海信9款产品获IFA创新大奖,彰显中国科技实力

日前,在柏林举办的德国柏林国际电子消费品展览会(IFA 2025)上,海信RGB-Mini LED电视、激光电视、空调、洗衣机等多个品类产品共斩获包括最佳家庭娱乐、最佳设计等9项创新大奖,不仅彰显了强大的产品和技术创新实力

2025-09-08海信 -

从大胆尝鲜到价值深耕:海信官宣第三次赞助世界杯

9月5日,海信正式官宣成为2026世界杯全球官方赞助商,这是继2018年俄罗斯世界杯、2022年卡塔尔世界杯之后,海信第三次赞助世界杯。

2025-09-07海信 -

AI科技有温度!海信IFA2025展示未来智慧生活新图景

9月5日,全球顶级消费电子盛会——德国柏林国际电子消费品展览会(IFA 2025)正式开幕。

2025-09-07海信 -

近50名侨商侨领暨海外校友会负责人湖北研修

2025年湖北省侨商侨领暨海外校友会负责人国情研修班1日在武汉开班,来自美国、英国、澳大利亚、马来西亚、越南等10多个国家和地区的近50名学员,开启为期5天的研修之旅。此次研修班由湖北省侨办、湖北省中华文化学院主办。

2025-09-05 -

深化交流合作,共促创新发展:中国职业经理人协会领导赴黑龙江省科协开展交流座谈

9月4日,中国职业经理人协会副会长兼秘书长黄迎新、执行秘书长乐岩、办公室主任王喜红一行赴黑龙江省科学技术协会进行考察交流。黑龙江省科协党组书记、副主席张晓燕,二级巡视员贾鑫莹,二级巡视员兼学会部部长吕强等参与座谈。

2025-09-05 -

IFA2025开幕在即,海信AI技术引领未来生活方式变革

9月5日,一年一度的IFA德国柏林消费电子展即将开启。今年IFA以“创新、互联、可持续(Innovation,Connectivity,Sustainability)”为主题,聚焦智能家居、人工智能、绿色科技等前沿领域。

2025-09-03 -

以有机农业为引擎,推动全域生态、生产、生活“三生”融合发展的综合性乡村振兴“车河”

金秋八月,硕果累累。

2025-08-28三生 -

香港青少年爱国主义教育基金会举办“纪念抗战胜利80周年游学团”

香港青少年爱国主义教育基金会8月1日公布,为纪念中国人民抗日战争胜利80周年及香港回归祖国28周年,进一步深化香港青少年对国家和民族历史的认知,于今年6月至7月期间举办“纪念抗战胜利80周年游学团”。

2025-08-27游学 -

追觅科技发放超200万元全员红包,员工额外激励最高六位数

8月26日,追觅科技创始人兼CEO俞浩发布全员信,给全体员工发放超200万元全员红包。俞浩在信中表示,追觅科技今年以来已经发放数千万元的额外激励,这是追觅对“敢开拓、敢创新、敢冲锋”精神的认可。

2025-08-26追觅 -

塞外煤都转型“算力之城”,2025中国算力大会在大同启幕

昔日“煤都”正焕发数字新颜。8月23日,以“算网筑基 智引未来”为主题的2025中国算力大会在山西省大同市开幕。工业和信息化部副部长熊继军、山西省副省长汤志平出席开幕式并致辞。大同市委副书记、市长刘俊义主持开幕式。

2025-08-25大同 -

山海协作:“阳光1+1”照亮老区振兴路——福建省职业经理服务行业协会助力乡村振兴纪实

本项目先后荣获第四届“善行八闽——公益慈善”项目大赛一等奖、首届福建省社会组织助力乡村振兴公益创投大赛一等奖,并被国家发改委作为全国消费帮扶助力乡村振兴优秀典型案例面向全国推介,是福建省民政厅、省农业农村厅重点推介宣传的典型示范引领案例。

2025-08-25 -

上海书展里的反欺凌教育:一本书和一套卡牌如何教会孩子说“不”?

在刚刚过去的一周,上海书展人潮涌动,“挤不进去”“寸步难行”是很多读者的参展体验。二十一世纪教育研究院院长熊丙奇在进入澎湃新闻直播间时,也坦言有些“出乎意料”。

2025-08-22 -

海信与福耀科技大学战略合作布局具身智能机器人

8月20日,海信集团与福耀科技大学与签署战略合作框架协议。在过去3年深入合作的基础上,双方将在人才培养、科技创新、人员交流合作等领域开展深层次合作,进一步推进产学研深度融合,加速科研成果向生产力转化,实现合作共赢、共同发展。

2025-08-20 -

三年“牵手”再升级,福耀科技大学与海信集团达成全面战略合作

8月20日,海信集团与福耀科技大学与签署战略合作框架协议。在3年来深入合作的基础上,双方将在人才培养、科技创新、人员交流合作等领域开展深层次合作,进一步推进产学研深度融合,加速科研成果向生产力转化,实现合作共赢、共同发展。

2025-08-20 -

海信再获国家级认可!旗下两公司入选工信部首批质量管理能力高等级企业

近日,工业和信息化部首批质量管理能力高等级企业名单正式出炉,全国仅有43家企业获此殊荣。海信集团旗下海信视像科技股份有限公司与海信日立空调系统有限公司凭借卓越的质量管理能力成功入选。质量是海信经营的底线与生命线。

2025-08-19 -

中信银行台州临海支行拦截一起非法中介骗取贷款服务费风险事件

2025年7月31日,中信银行台州临海支行成功拦截一起中介骗取非法中介服务费的风险事件,为信秒贷客户鲍某避免8万元的经济损失,同时帮助其家庭化解了一场潜在的债务危机。

2025-08-14中信银行