上市即破发 齐鲁银行80亿可转债为何不受待见?

财联社12月19日讯(记者史思同)12月19日,是齐鲁银行公开发行80亿可转债的上市交易之日。

一般来说,新股/新债通常具有较大的盈利可能和涨幅空间,尤其是可转债新债更可以说是“稳赚不赔”,被投资者誉为“买到就是赚到”。但令人意想不到的是,上市首日,齐鲁转债(N齐鲁转)不仅没能如愿上涨,反而开盘立即迎来了破发。

数据显示,当日齐鲁转债低开98.01元,随后微回升至当日最高点98.87元后便开始一路走低,全天未能上过原本的100元面值。截至收盘,其价格已跌至95.128元,当日跌幅达4.87%。也就是说,中签的投资者不仅赚不到钱,反而每中一签(1000元)就要亏掉近50块钱。

对于此次齐鲁转债罕见破发,博通咨询金融行业首席分析师王蓬博认为或主要是80亿可转债盘子较大、股转价较高等因素所致。“本次发行的可转债规模较大,提升未来转股压力是一个方面的原因,利息兑付时限较长,股东配售率较低,转股价和现行股价对比偏高等都可能是破发的原因。

80亿巨额转债

11月25日,齐鲁银行发布《公开发行可转换公司债券发行公告》,表示该行和中信建投证券组织实施本次公开发行可转换公司债券,本次发行80亿元可转债,每张面值为人民币100元,共计8000万张,800万手,按面值发行。本次发行的可转换公司债券简称为“齐鲁转债”,债券代码为“113065”。

其中,本次公开发行的可转债向原股东优先配售。原股东的优先认购通过上交所交易系统进行,配售简称为“齐鲁配债”,配售代码为“764665”;原股东除可参加优先配售外,还可参加优先配售后余额部分的网上申购。

而原股东优先配售后余额部分(含原股东放弃优先配售部分)通过上交所交易系统网上向社会公众投资者发售的方式进行,社会公众投资者在申购日2022年11月29日。

然而从结果来看,齐鲁银行本次可转债的股东认可度并不高,而普通投资者的中签率较高。11月30日,齐鲁银行披露其可转债的中签结果显示,向原股东优先配售的股东配售率只有43.15%;而社会公众投资者中签号码共有4,548,183个,每个中签号码只能认购1手(1000元)齐鲁转债,占本次发行总量的56.85%,网上中签率为0.04258181%。

对此,博通咨询金融行业首席分析师王蓬博认为,一方面,齐鲁银行本次可转债总额过高,同时其转股价定价也较高;另一方面,银行可转债新债的申购人数相对较少也是原因之一。

对于发行可转债的原因,齐鲁银行在募集说明书中称,可转债资金拟将全部用于支持未来各项业务发展,在可转债持有人转股后按照相关监管要求用于补充核心一级资本。

“一般银行发行可转债多是为了补充一级资本”,王蓬博指出,中小银行的资本压力较大,发行可转债是商业银行补充核心一级资本的主要方式之一,“一般来讲可转债成本较低,而且上行配股让机构获取资金更多。”

据了解,齐鲁银行各项资本充足率指标均低于商业银行整体水平。数据显示,今年上半年末,齐鲁银行资本充足率、一级资本充足率、核心一级资本充足率分别为14.46%、11.22%、9.33%,同期商业银行相应指标则为14.87%、12.08%、10.52%。而今年三季度末,该行上述三项指标又进一步下降至14.27%、11.10%、9.27%。

年内唯一罕见破发

由于刚上市的股票或债券通常是市场的热点,一般情况下,新股/新债通常具有较大的盈利可能和涨幅空间,因此不少投资者都热衷于打新。

热点推送

-

杭州临安:让“民生清单”变成“幸福清单”

“月初樱花旅游节开幕,村书记让大家带农产品到共富市集卖,我就来试试看,没想到我做的茶叶蛋和卤豆干很受欢迎!”早晨7点,临安区玲珑街道米积村的唐笑琴早早地来到共富市集摆好摊位,等待游客的到来。比她还早到达市集的是村党支部书记梅韩成。

2024-04-25 -

贵阳市委书记胡忠雄率队访问海信,赞扬“海信的贵阳分量”!

“贵州、贵阳、贵安都知道海信的分量”……4月24日,贵州省委常委、贵阳市委书记、贵安新区党工委书记胡忠雄率队来青岛访问海信集团。海信集团董事长贾少谦、高级副总裁陈维强、副总裁吴大鹏接待并座谈。

2024-04-25 -

脉驰文化倾情呈现亚洲首个小猪佩奇户外主题乐园

(2024年4月24日,上海)由上海脉驰文化发展有限公司全权引入并进行投资运营管理的亚洲首个小猪佩奇户外主题乐园项目正式官宣落户上海,项目官宣仪式于今日隆重举行。

2024-04-24 -

“乘房车游新疆”启动 新疆生产建设兵团第十师北屯市文旅招商推介会在京成功举行

推介会展示了第十师北屯市丰富且富有特色的文旅资源,精准对接京津冀旅游客群市场,增进与全国各地文旅企业、机构的交流洽谈及战略合作,助力第十师北屯市文旅产业高质量发展。

2024-04-19乘房车游新疆 -

深一度 | 进一步发挥能人在乡村振兴中的带动作用

民族要复兴,乡村必振兴。全面建设社会主义现代化国家,最艰巨最繁重的任务仍然在农村。随着市场经济的深入推进,农村年轻劳动力外出引发的土地闲置撂荒等负面问题日益突出。

2024-04-12中国乡村振兴 -

湖南省第二批重大项目开工 海信中部智能制造生产基地将落地长沙

3月29日上午,2024年湖南省第二批重大项目集中开工仪式在海信长沙综合生产基地项目及娄底市等13个市州分会场同步举行。全省687个大项目集中开工,总投资额达2167亿元。此次集中开工的项目产业质态优、带动能力强。

2024-03-29海信 -

21独家|海信网能获科林电气最大表决权

南方财经全媒体记者 吴立洋 上海报道南方财经全媒体独家获悉,海信集团旗下青岛海信网络能源公司(以下简称海信网能)拟从石家庄科林电气股份有限公司(以下简称科林电气)副董事长李砚如、董事兼总裁屈国旺手中收购该公司5.1%股份。

2024-03-19海信网 -

北京市延庆区2023年农业废弃物综合利用项目

2023年是贯彻落实党的二十大精神的开局之年,也是生态环境领域具有重要里程碑意义的一年,延庆区秉承“用生态赢得未来”发展理念为保卫北京蓝天碧水做出延庆贡献。

2024-03-11延庆区 -

Core77世界创新产品设计大赛2024助企业与产品出海

编者按:围绕文化及文明的国际间对话,企业及产品的国际化发展,还有一带一路的跨区域协同合作,中国的智能制造和创新能力亟待更好的被世界市场和消费者所认知——让西方世界更好的了解中国,认识到中国不仅仅是代工生产,也有自己的品牌

2024-02-17设计 -

“2024媒体人最喜欢的葡萄酒”品鉴评选活动在京揭幕

1月31日,由媒咖汇和中国欧洲经济技术合作协会葡萄酒与烈酒分会联合主办的“2024媒体人最喜欢的葡萄酒”(第一期)品鉴评选活动在京举办。

2024-02-05葡萄酒 -

杭州皋亭山年货节开幕

为期3天的杭州皋亭山年货节正式开幕!此次年货节以“祥龙迎春,潮趣皋亭”为主题,由“逛”“赏”“游”“演”四大板块串联,汇聚了众多商家和品牌,为杭州市民提供了一个一站式采购年货的平台,丰富了杭州市民筹备新年的年味消费选择。

2024-01-28杭州皋亭山年货节 -

海信集团2023年营收突破2000亿

“2023年,海信集团营收突破2000亿元关口,海外收入858亿元,占比达42.6%,全球化进程不断提速”,1月24日,“中国经济新闻人物(2023-2024)—企业家之夜”在北京举行,海信集团党委书记、董事长贾少谦获选中国经济新闻人物

2024-01-26海信 -

山西省“晋有好物”年货专场促消费活动成功举办!

为深入贯彻落实省委经济工作会议“推动消费从疫后恢复转向持续扩大,培育壮大新型消费,大力发展数字消费”的有关要求,和金湘军省长提出的“力争‘流量’变‘留量’,‘爆红’为‘长红’”指示精神,创新消费场景,释放消费潜能,1月17日下午

2024-01-19山西 -

海信CES2024:打破屏幕边界重塑场景未来

当地时间1月9日,2024年国际消费电子展(CES2024)在美国举行,海信携全球首款8K屏幕发声激光电视、全球首款40000+分区Mini LED电视等全场景显示技术解决方案集中亮相,打破显示屏幕边界、重塑场景未来。

2024-01-10海信 -

海信CES 2024前瞻:以场景牵引显示技术创新

美国当地时间1月8日,海信在2024年CES开幕前夕,举行CES战略及新品发布会。海信国际营销副总裁David Gold表示,海信将持续聚焦海信场景化和产品创新,通过显示技术的不断升级和创新,为美好生活创造更多想象。

2024-01-09海信 -

中南合拍纪录片正式发布,海信南非受关注

近日,由中国中央广播电视总台与南非广播公司合拍的系列纪录片《25载正青春——中南友好合作纪实》非洲首映礼在南非约翰内斯堡举行,这也是首部登陆南非影院大银幕的中国纪录片。中国驻南非大使馆公使以及南非政界、学界、媒体界代表参加活动。

2024-01-02海信 -

为旅客打造一个“免费贵宾厅”,海信胶东国际机场体验店焕新亮相

12月27日,在青岛胶东国际机场航站楼3楼22号安检口对面,升级后的海信机场体验店——海信旅行·家焕新亮相,正式对外营业。

2023-12-29海信 -

学习机怎么选终于说明白了 京东采销教家长如何分年龄阶段挑选学习机

2024年即将到来,寒假也将不期而至。面对悠长假期,许多家长通过选购学习机让孩子们在假期中既不落下学习,也为日常学习打好基础。只不过,市面上学习机品牌林立,功能五花八门,如何快速挑选合适的学习机成为家长们面临的难题。

2023-12-29京东 -

获得摩根士丹利认可!达达集团MSCI ESG评级升至A级

12月21日,国际权威指数机构MSCI(摩根士丹利资本国际公司, 英文简称MSCI)公布了对达达集团最新的ESG评级结果。达达集团年度MSCI ESG评级上调至A级,连续两年实现评级跃升,这也是国内即时零售企业2023年获得的最高评级。

2023-12-22达达集团 -

钟强:制造业践行ESG 海信技术引领当好排头兵

ESG大潮下,中国制造企业如何应对提升?12月21日,国内知名专家、企业届代表、国际机构代表共同进行探讨ESG带来的机遇与挑战。“企业践行ESG,不应该停留在策略和口号上,应该从近在眼前的产品开始,贴近用户,让ESG‘脱虚向实’”。

2023-12-22海信 -

“涿州好人”马聪菊:公益之路,倾情坚守 ——马聪菊助人为乐先进事迹

近日,涿州市企业家马聪菊的助人为乐先进事迹引起社会关注。几十年如一日的热心公益,她关怀聋哑孩童、帮助困苦家庭、投身防疫一线。她不仅在事业上取得了成功,更在助人为乐的道路上走得坚定而执着。

2023-12-18涿州 -

“海信B面”新突破:海信轨道信号系统在贵阳3号线正式运行

12月16日,贵阳地铁3号线正式开通,这标志着海信首个轨道交通信号系统项目正式投入使用。

2023-12-18海信 -

最强冷空气来袭京东保暖服饰热销 保暖裤、军绿棉大衣搜索量增长超20倍

近两天,我国华北、黄淮等地迎来今冬以来首场大范围雨雪天气。中央气象台显示,预计12月13日至15日,我国中东部地区还将迎来一轮大范围雨雪天气,今冬以来“最强冷空气”也蓄势待发,全国将迎大范围剧烈降温。

2023-12-13京东 -

习酒-青玉藏韵·匠心上市发布会在贵阳举行 首场签约1.56亿

2023年12月9日下午,习酒青玉藏韵·匠心上市发布会在贵州省贵阳市万丽酒店隆重举行。

2023-12-12发布会 -

国盛证券与览富财经网签署战略合作协议,共谱资本市场新华章

12月7日下午,览富财经网与国盛证券在杭州签订战略合作协议,结成战略伙伴关系。国盛证券相关领导、览富财经网创始人杨玲及览富财经网专家委员会成员共同见证了签约仪式。

2023-12-12国盛证券 -

重磅消息!2024年度资本市场峰会在杭州成功举行

迈过“山坳子”的国内经济,如何打破总量增长平坦化的趋势?支撑2024年经济增长的三大关键是什么?如何改变行情的趋势性力量?游资是如何起源和进行迭代的?12月7日

2023-12-12资本市场峰会 -

海信董事长贾少谦入选2023年“25位年度影响力企业领袖”

2023(第二十一届)中国企业领袖年会于12月9日—10日在北京举行,海信集团党委书记、董事长贾少谦与比亚迪、华润集团、宁德时代、百度等25家企业负责人一同获评“2023年度影响力企业领袖”,并受邀在年会闭幕式发表主旨演讲。

2023-12-11海信 -

智汇口腔颜面管理 | 第三届口腔颜面管理高峰论坛盛大召开

为助力口腔行业创新发展,2023年12月6日至7日,由口腔医学峰会主办的“专业赋能·领域跨越·融合创新”第三届口腔颜面管理高峰论坛,在北京京东集团总部盛大召开。

2023-12-10口腔 -

京东健康携手辉瑞线上首发斑秃新药乐复诺®

12月4日,治疗斑秃的创新药乐复诺®(LITFULO®,通用名:甲苯磺酸利特昔替尼胶囊/RitlecitinibTosylateCapsules)在京东健康线上首发。

2023-12-05京东 -

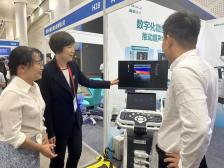

海信医疗超声新品HD70亮相 智能自动测量引发关注

11月,“中华医学会第二十三次全国超声医学学术会议”和“好客山东好品山东”2023北京推介会分别在海口和北京举行,一南一北,直线距离约2600公里

2023-11-28海信